1 - Ngân hàng ngầm là gì?

Nói một cách đơn giản nhất, ngân hàng ngầm là từ để chỉ những công ty, tổ chức vốn không phải là ngân hàng nhưng lại có hoạt động và chức năng cần giống như chức năng của một ngân hàng kiểu truyền thống. Một ngân hàng truyền thống thường có một chức năng duy nhất: tạo ra thanh khoản bằng cách nhận tiền gửi của những người có tiền dư tiết kiệm và cho người khác vay lại quỹ tiền ấy. Nói cách khác, ngân hàng đóng vai trò trung gian để chuyển tín dụng từ những người đang không cần sử dụng (người muốn gửi tiết kiệm) đến những người cần sử dụng (các nhà sản xuất, xây dựng, đầu tư các dự án,...). Tuy nhiên, vài thập kỉ gần đây, đã có rất nhiều tổ chức/cơ quan khác vốn không mang danh nghĩa là một ngân hàng thương mại nhưng lại có hoạt động tương tự, chẳng hạn như doanh nghiệp tư nhân, ngân hàng đầu tư, các công ty chứng khoán hóa (securitization company), quỹ thị trường tiền tệ (money market fund),... Các khái niệm này có lẽ không phổ biến ở Việt Nam, nhưng lại rất phổ biến ở Mỹ và phát triển mạnh ngay trước khủng hoảng 2008. Các nhà kinh tế Mỹ đều cho rằng sự phát triển của các tổ chức ngân hàng ngầm này là một trong các nguyên nhân chính gây ra khủng hoảng tài chính 2008-2009. Điều nguy hiểm của ngân hàng ngầm là vì các công ty, cơ quan này không là ngân hàng trên danh nghĩa, do đó không bị quản lý chặt chẽ bởi các nhà làm luật. Vì thế, các công ty này có thể cho vay theo chiến thuật nguy hiểm (cho vay rất nhiều hơn lượng tiền và tài sản có trong tay; và khi các khoản vay này trở thành nợ xấu sẽ khiến các tổ chức này phá sản). Các công ty này phá sản sẽ làm tê liệt một bộ phận sản xuất và tiêu dùng của nền kinh tế, gây ra khủng hoảng.

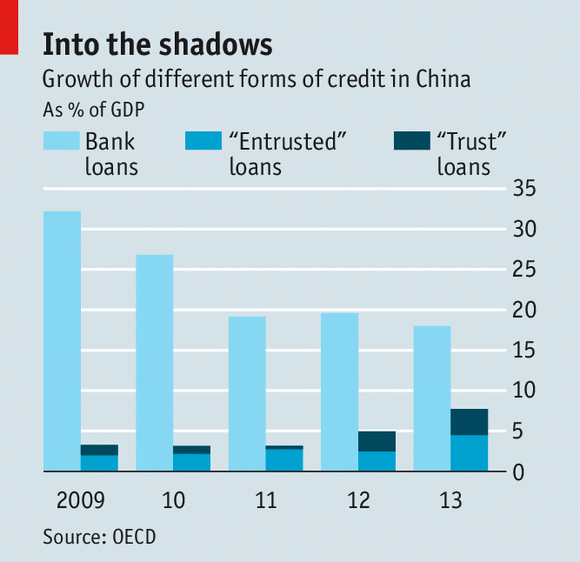

Vài năm trước đây, các nhà nghiên cứu thường chỉ tập trung đến ngành ngân hàng ngầm ở các nền kinh tế phát triển, như Mỹ và châu Âu. Tuy nhiên, dạo gần đây, người ta đang tập trung hơn đến các thị trường mới nổi, vì đã bắt đầu có một số chứng cứ cho thấy ngành ngân hàng ngầm đang dần phát triển ở các nền kinh tế này. Chẳng hạn như, báo Economist vài tuần trước có viết một bài về việc các doanh nghiệp tư nhân của Trung Quốc, ngoài chứng năng sản xuất của mình, đang bắt đầu cho những công ty khác vay để lấy lãi (đây vốn là chức năng của ngân hàng!) Dựa vào biểu đồ cùng đăng trong bài của Economist, chúng ta có thể thấy trong khi lượng tiền vay từ ngân hàng đang phát triển chậm lại (cột xanh nhạt), các khoản vay từ ngành ngân hàng ngầm (xanh đậm hơn) lại ngày một gia tăng.

|

| Source: The Economist |

2 - Thị trường mới nổi nào có ngân hàng ngầm phát triển?

Tôi lấy những thông tin dưới đây từ bộ dữ liệu về các khoản vay đến bộ phận tư nhân (cá nhân và doanh nghiệp) ở nhiều nước khác nhau. Bộ dữ liệu được xây dựng bởi BIS và ngân hàng trung ương của các nước thành viên; 50% các biến của bộ dữ liệu này có dữ liệu từ trước 1990. Quan trọng hơn, bộ dữ liệu này cung cấp lượng tín dụng, phân loại theo (1) người mượn (cá nhân hay doanh nghiệp), và (2) người cho vay (ai cho vay: ngân hàng trong nước, các nguồn khác trong nước, hay mượn từ nước ngoài). Lúc đầu, tôi tải bộ dữ liệu này chỉ để xem thử các nước trong nhóm năm nền kinh tế mỏng manh (The Fragile Five) - Brazil, Ấn Độ, Indonesia, Nam Phi, và Thổ Nhĩ Kỳ - có dựa vào tiền vay của nước ngoài nhiều hay không. Vô tình bộ dữ liệu này cũng cho thấy một ít về ngành ngân hàng ngầm ở các nước này và Trung Quốc.

Tôi tạo một ít biểu đồ dưới đây để minh họa dữ liệu từ BIS:

Tôi tạo một ít biểu đồ dưới đây để minh họa dữ liệu từ BIS:

|

| Fraction of Lending to Private Non-financial Sector in Emerging Markets provided by Banks (green) and Non-banks/Cross-border Lending (Blue) Source: BIS, own calculations. |

Mỗi biểu dồ trong hình thể hiện lượng tiền cho vay đến khối tư nhân phi tài chính (cá nhân + doanh nghiệp) ở một số thị trường mới nổi, phân loại theo khoản vay từ ngân hàng nội địa (xanh lá cây) và phần vay từ các nguồn khác (xanh dương). Sáu nước được thể hiện trong biểu đồ là (từ trái sang phải, trên xuống dưới): Brazil, Trung Quốc, Indonesia, Ấn Độ, Thổ Nhĩ Kỳ, và Nam Phi.

Có một số tin tốt và một số tin xấu. Tin tốt là cả 5 nước ở các thị trường mới nổi đều có một hệ thống ngân hàng nội địa khác vững chắc, cung cấp tín dụng cho hầu hết nhu cầu vay của khối tư nhân trong nước (trong hình, các khoản xanh dương nhìn thấy được rất nhỏ so với phần diện tích xanh lá). Điều này có một ý nghĩa khá khả quan: giả như các dòng tín dụng quốc tế (vốn đang đổ ào ạt vào các thị trường mới nổi này) đổi chiều trong một hai năm tới (vì Fed siết chặt tín dụng ở Mỹ chẳng hạn; để hiểu thêm hãy xem bài post trước), thì vì tỉ lệ tín dụng từ nước ngoài của khối tư nhân khá thấp, tác dụng trực tiếp đến tiêu dùng (từ cá nhân) và sản xuất (từ doanh nghiệp) của sự đổi chiều tín dụng này sẽ khá thấp hoặc không đáng kể. Tuy thế, chúng ta vẫn nên để ý rằng dù ngân hàng nội địa là người cho vay hầu hết các khoản nợ tư nhân, các ngân hàng này lại có thể mượn tiền từ các ngân hàng quốc tế; do đó, nếu tín dụng quốc tế ngừng chảy vào các thị trường mới nổi, những tác động gián tiếp (thông qua kênh ngân hàng nội địa) vẫn có thể xảy ra. Dù gì đi chăng nữa, tôi vẫn phải nói rằng hình ảnh trên khá ấn tượng đối với tôi, vì tôi không ngờ rằng các ngân hàng nội địa lại vẫn còn giữ vai trò lớn như thế ở các thị trường mới nổi.

Bây giờ, chúng ta tập trung vào Trung Quốc, nước duy nhất trong 6 nước trên có một lượng xanh dương khá lớn và rõ ràng, bắt đầu xuất hiện từ 2005, và ngày càng nới rộng ra. Điều này cho thấy rằng cá nhân và doanh nghiệp ở Trung Quốc đang vay ngày càng nhiều từ các nguồn không phải là ngân hàng nội địa. Cụ thể hơn, dữ liệu từ BIS cho thấy khoảng cách tín dụng (giữa tín dụng từ ngân hàng nội địa và tín dụng từ các nguồn khác) ở Trung Quốc là 26261 tỉ nhân dân tệ vào tháng 12/2013; nghĩa là khoảng 4.25 nghìn tỉ USD (theo tỉ giá hôm nay). Nên nhớ rằng khoảng cách tín dụng này có thể đến từ 2 nguồn: mượn từ nước ngoài hoặc từ ngành ngân hàng ngầm ở trong nước. Tôi kiếm thử nợ nước ngoài của TQ, và báo Xinhua báo rằng Trung Quốc đang nợ nước ngoài gần 1 nghìn tỉ USD, tính đến đầu năm 2014. Điều này có nghĩa là (nếu ta tin Xinhua) khoảng 3.25 nghìn tỉ USD tín dụng ở TQ là đến từ ngành ngân hàng ngầm! Lượng tiền này bằng khoảng gấp hai lần nợ công của Mỹ hiện tại, và chiếm khoảng 19% của tổng lượng tín dụng đến khối tư nhân của Trung Quốc.

Tại sao chúng ta quan tâm?

Tại sao chúng ta quan tâm?

Tất nhiên tôi nghĩ rằng con số 1/5 lượng tiền mà cá nhân và doanh nghiệp ở Trung Quốc vay đến từ ngành ngân hàng ngầm rất đáng sợ. Ngành này trong giai đoạn nở rộ của nền kinh tế thì có vẻ là một phương án tín dụng khá hấp dẫn, nhưng lại rất dễ vỡ và sụp đổ trong khủng hoảng. Câu hỏi "sự sụp đổ của ngân hàng ngầm sẽ ảnh hưởng nền kinh tế đến mức nào" đòi hỏi các nhà kinh tế phải viết ra những mô hình mới; tuy nhiên, chỉ để ví dụ, giả như chỉ cần 50% của ngành ngân hàng ngầm TQ sụp đổ trong một cuộc khủng hoảng, điều đó có nghĩa là 10% tín dụng của tư nhân và doanh nghiệp sẽ bị mất đi. Điều này sẽ gây ra tác động đến nền kinh tế từ cả hai phía: tiêu dùng (từ cá nhân) và sản xuất (của doanh nghiệp tư nhân). Vì Trung Quốc là cả nhà xuất khẩu lớn nhất thế giới lẫn chủ nợ lớn nhất thế giới, một cuộc suy giảm kinh tế ở nước này chắc chắn sẽ ảnh hưởng mạnh đến nhiều nền kinh tế lớn nhỏ khác. Khi chúng ta còn chưa hồi phục hoàn toàn sau khủng hoảng tài chính 2008, có lẽ nền kinh tế toàn cầu còn chưa đủ mạnh để có thể chống lại một cuộc khủng hoảng khác gây ra bởi ngành ngân hàng ngầm của Trung Quốc. Nếu TQ không tìm cách kìm hãm ngành ngân hàng ngầm lại, thì hậu quả đến cả thế giới thật sự khó lường.